Der ARERO Weltfonds klingt wie die perfekte Lösung für alle Anleger mit kleinen monatlichen Sparraten:

Ein einziger Fonds, der eine diversifizierte, transparente und vor allem passive Anlagestrategie verfolgt. Mit integriertem Rebalancing und ohne Rumgetue mit mehreren ETF.

Ein Fonds, eine Sparrate, einmal im Monat kaufen (nur einmal Transaktionskosten zahlen) und fertig ist die Laube.

Das klingt durchaus vielversprechend und deswegen sehe ich mir heute an, was der ARERO Weltfonds so drauf hat und ob er für mich eine sinnvolle Alternative zu einem selbst gemanagten ETF-Portfolio sein könnte.

Doch fangen wir ganz vorne an. Wofür steht ARERO eigentlich?

Inhalt

- 1 ARERO: Aktien Renten und Rohstoffe

- 2 Sind Rohstoffe im Depot wirklich so toll?

- 3 Wie ist der ARERO Weltfonds aufgebaut?

- 4 Wer steckt hinter dem ARERO Weltfonds?

- 5 Welche Rendite war/ist mit dem ARERO Weltfonds eigentlich möglich?

- 6 Ist der ARERO Fonds zu teuer?

- 7 Kritik am ARERO Weltfonds

- 8 Der ARERO und die liebe Steuer

- 9 Fazit: Der ARERO Weltfonds ist in Ordnung

ARERO: Aktien Renten und Rohstoffe

ARERO ist einfach eine Art Akronym für Aktien, Renten und Rohstoffe.

Egal bei welchem Produkt, ob Auto, Handy oder Fonds, es ist wichtig, seinem Kind einen guten Namen zu geben.

Die Leute sollen sich schließlich darüber unterhalten können und keiner will kryptisch klingende Namen oder gar die ISIN benutzen.

So ist es von den Machern hinter diesem Fonds ein kluger Schachzug gewesen, sich dahingehend etwas zu überlegen und in der Finanzcommunity kennt heute so gut wie jeder den Begriff ARERO.

Der ARERO ist technisch gesehen ein Mischfonds (steuerlich hingegen ein Aktienfonds), der mehrere Asset-Klassen auf einmal abdeckt.

Mit einem typischen ETF auf einen einzelnen Index gemein hat der ARERO den passiven Ansatz, sprich, es werden hier stur Indizes nachgebildet und nicht aktiv versucht, den Markt zu schlagen.

Das spart Kosten und liefert statistisch auf Dauer auch eine bessere Rendite als es aktiv handelnde Fonds im Durchschnitt schaffen.

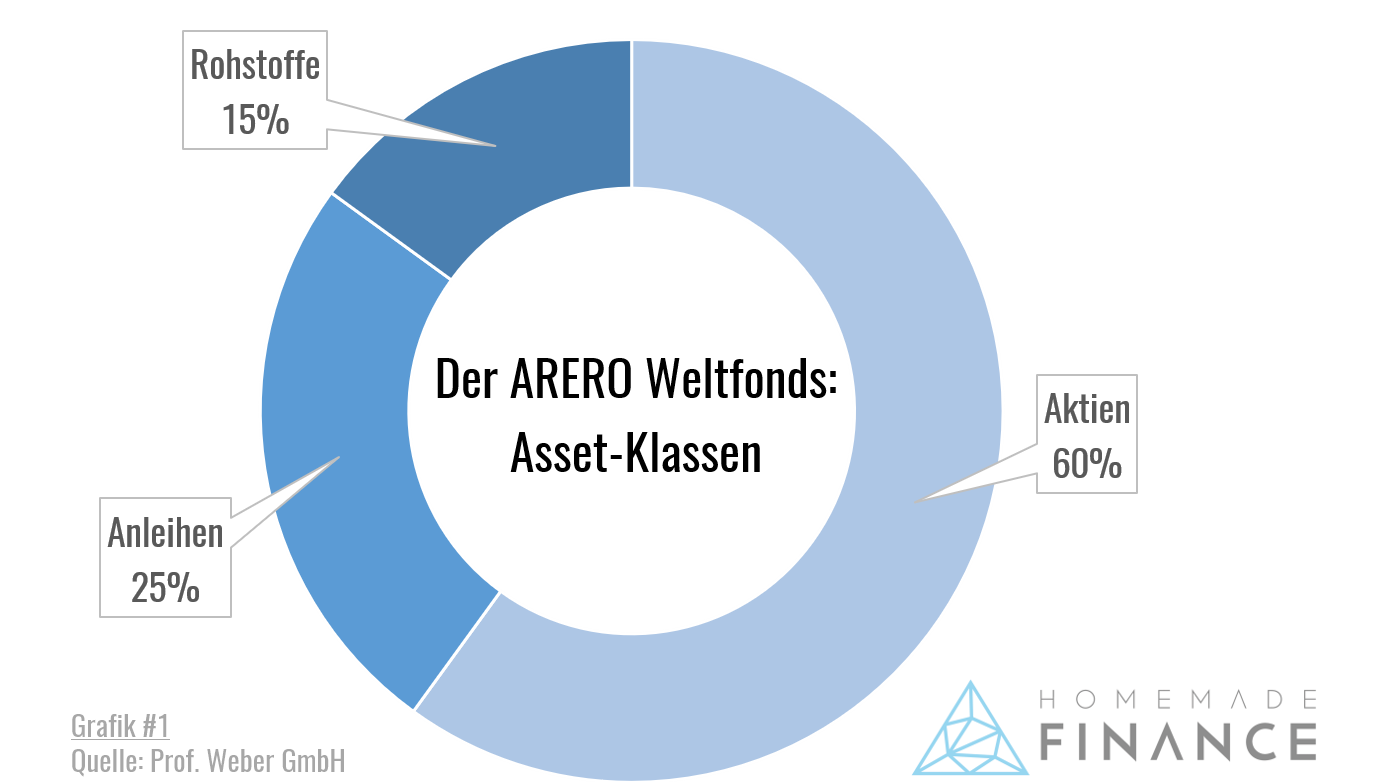

Die grundlegende Asset-Allocation dieses thesaurierenden Fonds sieht folgendermaßen aus (Grafik #1):

Das mutet im Vergleich mit einem DIY-ETF-Portfolio weitgehend unspektakulär an. Die Besonderheit aber liegt in den 15%-igen Rohstoffanteil.

Im ARERO finden Rohstoffe als Assetklasse Eingang, da sich diese nochmals unabhängig von Aktien- und Anleihenmärkten entwickeln und damit zum Diversifikationseffekt beisteuern.

Das ist hier die Überlegung der Macher des ARERO gewesen.

Diese Besonderheit der Rohstoffe führt aber auch zu ein paar Problemen für den ARERO.

Sind Rohstoffe im Depot wirklich so toll?

Es gibt ein, meiner Meinung nach, fundamentales Problem, weswegen ich in meinem persönlichen Depot keine Rohstoffe haben möchte:

Rohstoffe zu kaufen und zu halten kostet dich in der Regel laufend Geld!

Ganz richtig gelesen: wenn du Rohstoffe hältst, wirst du in den meisten Marktsituationen dafür eine Art Gebühr bezahlen müssen.

Diese Marktsituation nennt man Contango. Sie entsteht immer dann, wenn auf dem Terminmarkt die Preise für Rohstoffkontrakte mit längeren Fristigkeiten höher sind als für kürzerer Fristigkeiten.

Werden Rohstoffpositionen bei Auslaufen einer Fristigkeit in neue Kontrakte mit längerer Fristigkeit „rübergerollt“, dann entstehen auch bei unveränderten Rohstoffpreisen laufend kleinere Verluste (Grafik #2).

Diese Verluste durch das “Hinüberrollen” einer Position nennt man in der Praxis tatsächlich auch genau so, nämlich Rollverluste.

Meiner Meinung nach kann man mit Rohstoffen außerdem nur spekulieren, jedoch nicht investieren (Rohstoffe produzieren keinen Mehrwert, im Gegensatz zu Unternehmen/Aktien, und zahlen auch keine Dividende während man sie hält).

Gewinne aus Rohstoffhandel basieren immer allein auf Preisdifferenzen zwischen Kauf und Verkauf, nicht darauf, dass im Laufe der Zeit der generierte Mehrwert für die Gesellschaft und der damit einhergehende Gewinn eines Unternehmens steigt.

Zusammengefasst, ja Rohstoffe sind relativ unkorreliert zu den Aktienmärkten und tragen damit zum Diversifikationseffekt bei. Allerdings werden dafür laufende Kosten fällig, die im Vorhinein nicht klar abschätzbar sind.

Für mich ist das ein klares No-Go für Rohstoffe.

Wie ist der ARERO Weltfonds aufgebaut?

Der ARERO Weltfonds ist im Endeffekt eine Mischung aus verschiedenen Indizes, mit deren Hilfe die einzelnen Asset-Klassen (Aktien, Anleihen, Rohstoffe) abgebildet werden.

Sehen wir uns mal die Zusammensetzung der zugrundeliegenden Indizes, welche für den ARERO benutzt werden, im Detail an.

Für den Aktien- und Anleihenanteil werden mittlerweile Indizes des Anbieters Solactive aus Frankfurt verwendet.

Diese ähneln sehr stark den alten MSCI Indizes, welche von ARERO bis 2017 verwendet wurden, dürften dafür aber eine geringere Lizenzgebühr als die MSCIs haben (Fonds- bzw. ETF-Anbieter bezahlen Gebühren an Indexanbieter für die Nutzung der Indizes).

Konkret wird der Aktienanteil über den Solactive GBS North America Large & Mid Cap USD Index TR, den Solactive GBS Developed Market Europe Large & Mid Cap EUR Index TR, den Solactive GBS Developed Market Pacific Large & Mid Cap USD Index TR und last but not least den Solactive Emerging Markets Large Cap USD Index TR abgebildet.

Der Anleihenanteil wird mit dem Solactive EuroZONE Government Bond Index TR dargestellt und für die Rohstoffe kommt der Bloomberg Commodity Index TR zum Einsatz.

Im Grunde geht der ARERO Weltfonds damit wie ein ETF vor, der einen Index nachbildet, nur, dass hier mehrere Indizes parallel verfolgt werden.

Wer steckt hinter dem ARERO Weltfonds?

Maßgeblich für die Konzeption des ARERO Weltfonds ist Professor Martin Weber von der Universität Mannheim.

Er ist ein bekannter Finanzwissenschaftler und Autor. Ich habe einige seine Veröffentlichungen gelesen und meiner Ansicht nach weiß er wovon er spricht. Kurzum, meiner Meinung nach, ein Mann mit hoher Reputation, wenn es um die Fragen der Finanzmärkte geht.

Basierend auf einer Studie (gemeinsam mit Jacobs und Müller) in 2014 hat er untersucht, mit welcher Asset-Allokation man in der Vergangenheit den größten Diversifikationseffekt herausholen konnte.

Aus dieser Arbeit heraus ist schließlich das ARERO-Konzept entstanden, welches er heute aktiv vermarktet, was ja auch vollkommen legitim ist.

Ein Fondsvolumen von rund einer Milliarde Euro (Stand 2019) spricht außerdem dafür, dass er auch schon einige Anleger von seiner Idee überzeugen konnte.

Realisiert und gemanagt wird der Fonds mithilfe der DWS Group, dem Vermögensverwalter der Deutschen Bank. Das Domizil des Fonds liegt in Luxemburg und die ISIN lautet LU0360863863.

Wenn du den aktuellen Kurs des ARERO Weltfonds nachsehen möchtest, dann gib diese ISIN einfach direkt in Google ein.

Welche Rendite war/ist mit dem ARERO Weltfonds eigentlich möglich?

Wie wir beide wissen, ist die Performance in der Vergangenheit kein verlässlicher Indikator für die Performance in der Zukunft. Aber genau wie du bin ich natürlich auch neugierig, wie der Fonds denn in der Vergangenheit so abgeschnitten hat.

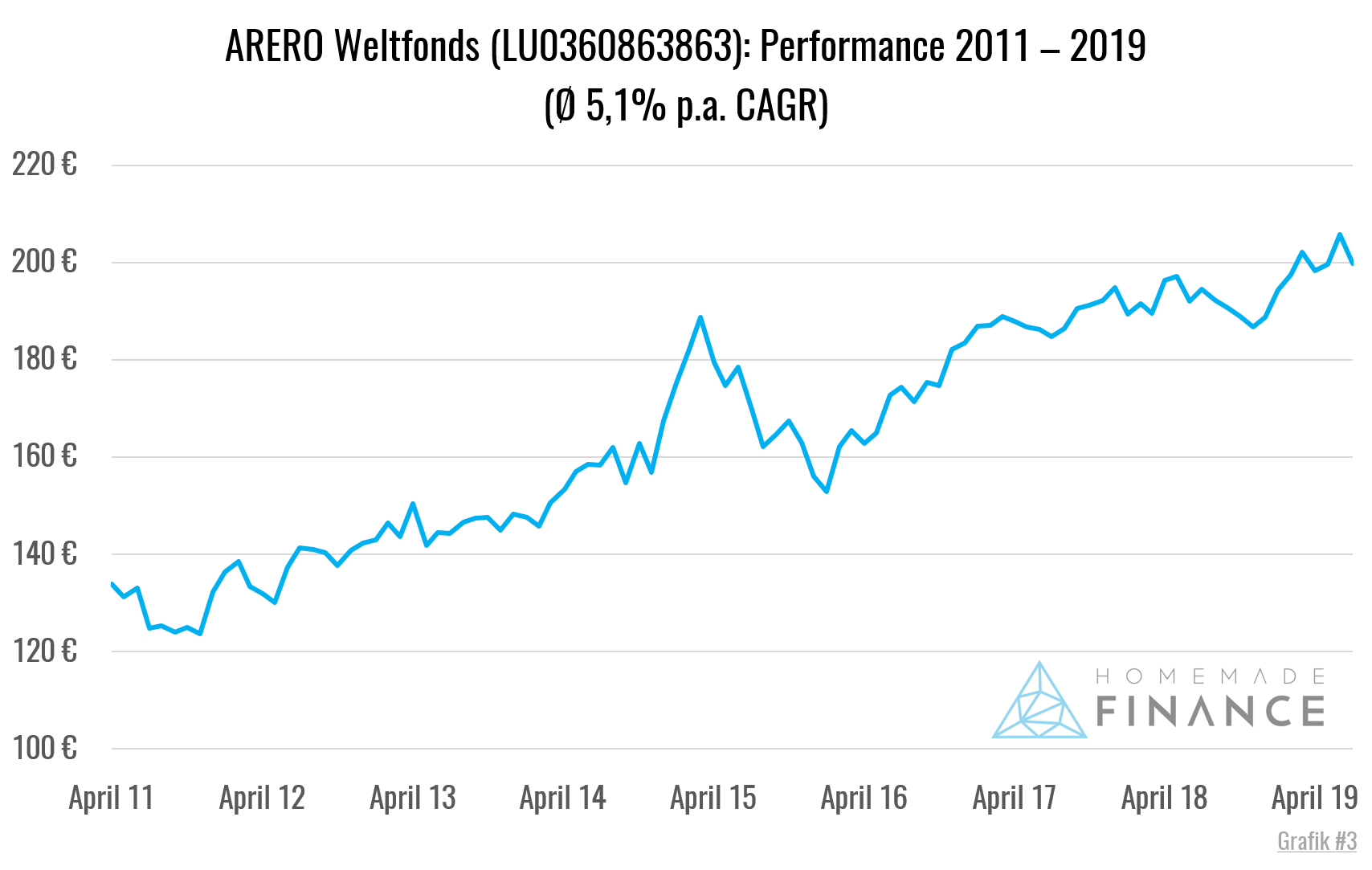

Here it is (Grafik #3):

Dies entspricht einer annualisierten, durchschnittlichen Rendite von rund 5,1 % p.a. für den betrachteten Zeitraum. Das ist für diesen Zeitraum, in dem praktisch alles, was man gekauft hat, im Wert gestiegen ist, ein normaler, vielleicht sogar etwas unterdurchschnittlicher Wert.

Einzelne Indizes wie der DAX und der S&P 500 haben in der gleichen Zeit zwar mehr Rendite erwirtschaftet, aber sicher nicht auf einer so diversifizierten Basis.

Ich denke aber auch, dass das bereits weiter oben beschriebene Phänomen des Contango mit den damit verbundenen Haltekosten bei den Rohstoffen für einen gewissen Gegenwind bei der Rendite gesorgt haben dürfte.

Ist der ARERO Fonds zu teuer?

Für den ARERO fällt kein Ausgabeaufschlag an und die Verwaltungsgebühr ist in der TER bereits enthalten. Das ist schon mal gut, allerdings in einer Welt voller passiver ETF für mich mittlerweile auch selbstverständlich.

Die laufende TER von 0,50% p.a. ist auf jeden Fall nicht unverschämt.

Wie wir weiter oben schon gesehen haben, basiert dieser Fonds im Wesentlichen auf breit verfügbare Indizes, auf die es dann auch jeweils einen ETF gibt. Da stellt sich mir natürlich die Frage, ob der ARERO einen fairen Preis hat oder nicht.

Fahre ich vielleicht nicht deutlich günstiger, wenn ich mir den ARERO Weltfonds einfach selbst zusammenbaue?

Sehen wir uns das doch mal genauer an.

Ich habe mir auf justETF.de für den jeweiligen Index den günstigsten thesaurierenden Vertreter herausgesucht und die zugehörigen TERs rausgeschrieben.

Achtung: Da es auf die seit 2018 von ARERO verwendeten Indizes von Solactive noch keine ETF gibt, habe ich die entsprechenden alten Counterparts von MSCI verwendet, die bis 2017 von ARERO genutzt wurden. Das Ergebnis des Kostenvergleichs bleibt damit meiner Meinung nach aber das Gleiche.

Folgende Tabelle kam dabei zustande:

Das entspricht einer gewichteten, durchschnittlichen TER von 0,31% p.a.

Daher, selbst wenn ich mein regelmäßiges Rebalancing so geschickt hinbekomme, sodass keinerlei weitere Transaktionskosten entstehen (was zugegeben unwahrscheinlich ist), dann ist der ARERO mit 0,50% p.a. nur etwas teurer als eine selbstgestrickte Lösung.

Realistischer Weise wird man aber doch den ein oder anderen Euro an Transaktionskosten verursachen, was einen dann im Endeffekt auf das Kostenniveau des ARERO bringen wird.

Damit ist der ARERO aus meiner Sicht für das, was geboten ist absolut fair bepreist.

Man muss nunmal für sich abwägen, ob man Rohstoffe im Depot haben möchte und ob einem die grundsätzliche Aufteilung der Assetklassen zusagt oder eben nicht.

Kritik am ARERO Weltfonds

1. Keine Immobilien

Ein Punkt, an dem sich der ARERO meiner Meinung nach etwas in der eigenen Argumentation verheddert sind Immobilien.

Zur Erinnerung: Die Kernidee hinter dem ARERO Weltfonds ist die schonungslose Diversifikation über alle Assetklassen hinweg, was auch der Grund ist, warum hier ungewöhnlicherweise Rohstoffe mit enthalten sind.

Dieser Logik folgend, müssten aber auch Immobilien als eigene Asset-Klasse enthalten sein.

Das ist aber nicht der Fall.

Das Team hinter ARERO argumentiert sinngemäß so:

Zum einen sind Immobilien als ganze Anlageklasse über Wertpapiere nur unzureichend darstellbar. Es gibt zwar auch Indizes für Immobilien, allerdings sind hier meist auch nur ein paar große börsennotierte Immobilienunternehmen enthalten.

Das wiederum führt zu einer relativ hohen Korrelation mit dem Aktienteil des ARERO.

Zum anderen würden erfahrungsgemäß viele ARERO-Anleger Immobilien in Form von selbstgenutztem Wohneigentum in ihrem persönlichen Gesamtportfolio bereits ausreichend abbilden.

Ich persönlich kann der Argumentation nur bedingt folgen, denn auch wenn sich ein Immobilienindex zu einem Aktienindex ähnlich verhält, solange der Korrelationskoeffizient kleiner 1 ist (was für jeden Immobilienindex, den ich kenne, aktuell der Fall ist) würde eine Immobilienportion im ARERO zur weiteren Diversifikation beitragen.

Und das ist ja gerade das Alleinstellungsmerkmal, mit dem man sich von anderen, gemischten Fonds unterscheiden möchte.

Dann müsste man den Fonds aber auch umbenennen. Mein Vorschlag wäre AREROIM 😉

2. ARERO benutzt für Rohstoffe Swapkonstruktionen

Aus Kostengründen, und auch weil ein direktes Kaufen und Halten von Rohstoffen nicht praktikabel ist (besonders nicht zu so geringen Kosten), greift der ARERO Fonds bei den Rohstoffen weiterhin auf Swaps zurück.

Daher sind im eigentlichen Fondsvermögen keine physischen Rohstoffe in irgendeinem Lager enthalten, sondern stattdessen risikoarme Wertpapiere als Grundlage für das Swapgeschäft.

Die Performance des Rohstoffindex (Bloomberg Commodity Index TR), auf dem der ARERO basiert, wird mit der Deutschen Bank geswappt.

WICHTIG: Seit 2018 wird der Aktien- und Anleihenanteil des ARERO physisch durch Direktkäufe dargestellt.

Lediglich Rohstoffe werden aus den oben genannten Gründen weiterhin über Swaps dargestellt.

Damit beschränkt sich der Swapanteil auf 15% des Fondsvermögens des ARERO.

Daher ist das Kontrahentenrisiko (also, dass der Swappartner nicht liefern kann) überschaubar. Außerdem gibt es im Fall der Fälle ja auch noch risikoarme Wertpapiere als Sicherheit hinter dem Swap, sodass man nie mit ganz heruntergelassenen Hosen dastehen würde.

Was schonmal gut ist.

Der ARERO und die liebe Steuer

Seit dem Inkrafttreten des Investmentsteuerreformgesetzes im Jahr 2018 ist die Besteuerung von Fonds ja deutlich verschlimmbessert worden. Daher ist dieser Abschnitt nicht besonders umfangreich.

Der ARERO genießt durch seine Aktienquote von 60% steuerlich den Status eines Aktienfonds, unabhängig davon, dass auch Anleihen und Rohstoffe enthalten sind.

Aufgrund dessen findet bei der Berechnung der Vorabpauschale die maximale Teilfreistellung von 30% Anwendung.

Steuerlich unterscheidet er sich damit nicht von reinen Aktien-ETF.

Es gibt einen Nachteil aufgrund der Thesaurierung des ARERO:

Die laufende Besteuerung musst du zuschießen, da kein Geldfluss wie bei einer Ausschüttung stattfindet, aus dem die Depotbank die Steuer entnehmen könnte.

Das bedeutet, dass dein Broker beim ARERO für die Steuerzahlungen dein Verrechnungskonto bei ihm belastet, welches du dann wiederum regelmäßig durch Einzahlungen von deinem Girokonto ausgleichen musst.

Die Steuerlast in Summe ist aber fairerweise (kaum) anders als bei einem ausschüttenden Fonds.

Fazit: Der ARERO Weltfonds ist in Ordnung

Zeit für eine abschließende Bewertung. Der ARERO Weltfonds ist meiner Ansicht nach insgesamt ordentlich. Man könnte ihn sicher als eine vernünftige All-in-One Lösung bezeichnen, welche durchaus ihren Charme hat.

Die Vorstellung, sich nicht mehr mit mehreren ETF auseinanderzusetzen und kein Auge mehr auf das Rebalancing haben zu müssen, ist für manche Anleger sicher attraktiv.

Es ist eine Standardlösung für Bequeme, die sich nicht selbst ein Portfolio zimmern, sondern ein fertiges Produkt von der Stange kaufen wollen.

Ob der ARERO wirklich das Richtige für einen ist, muss letztlich jeder aber für sich selbst entscheiden. Ich für meinen Teil bin angetreten, um mein Geld möglichst selbst im Griff zu haben und so meine Finanzielle Freiheit zu erreichen.

Und da passt mir eine starre Vorgabe hinsichtlich der Assetaufteilung weniger.

Beispielsweise möchte ich einen größeren Teil meines Depots in Aktien haben, da ich risikofreudiger bin.

Ich will es DIY mäßig selbst aufziehen. Damit bin ich aber definitiv auch nicht die Zielgruppe dieses Fonds.

Der ARERO nochmal im schnellen Überblick:

Pro:

- Gut diversifiziert nach Stand der Wissenschaft

- Für einen Mischfonds sehr günstig

- Spart Brokergebühren (nur einen Fonds pro Monat kaufen, statt mehrere ETF)

Contra:

- Benutzt aus praktischen Gründen Swapkonstruktionen für Rohstoffe

- Ignoriert Immobilien als Anlageklasse

- Rohstoffe zu halten ist in den meisten Marktsituationen mit laufenden Kosten verbunden

Was ist deine Meinung zum ARERO Weltfonds? Hast du ihn vielleicht sogar als Sparplan in deinem Depot? Erzähle mir davon in einem Kommentar!

Mein Net Worth im April 2022:

253.000 €

Melde dich jetzt für meinen kostenlosen Newsletter Homemade Finance Insider an (1-2 E-Mails pro Woche) und erhalte neben exklusiven Content und Tools sofort Zugriff auf meinen detaillierten Net Worth Report (PDF) für März 2022. Du erhältst Einblick darüber, wie sich mein Net Worth zusammensetzt, wie mein Wertpapierportfolio aufgebaut ist, dessen Performance sowie die ETF die ich aktuell bespare. Kurzum: The good stuff! 🙂

Hallo Alex,

Du fasst die wichtigsten Punkte zusammen. Ich sehe das sehr ähnlich wie Du: Wer eine Lösung von der Stange möchte, macht mit dem ARERO sicher nicht viel falsch. Er legt halt sein persönliches Risikoprofil durch die fixe AssetAllocation starr auf die Werte 60/25/15. Das würde ich als Hauptkritikpunkt (neben der Swap-Problematik) sehen. Natürlich kann der konservativere Anleger den Anleihen-Bereich durch einen zweiten Fonds/ETF aufstocken – aber dann ist es ja keine Ein-Fonds-Lösung mehr.

Wer nicht auf diesen Aspekt fixiert ist, hätte mit dem MSCI ACWI die Möglichkeit, World und Emerging-Markets zu kombinieren (90/10) und wäre damit die (vielleicht ungeliebten) Rohstoffe los. Er bräuchte dann wie erwähnt noch einen Renten-Anteil.

ARERO steht demnach auch nicht für Aktien, RENDITEN und Rohstoffe. Zwei kleine Buchstaben ändern die Aussage doch leicht ab 🙂

LG

Dummerchen

Da hab ich mich beim zweiten Mal glatt verschrieben, hab es ausgebessert. Danke für den Hinweis 🙂

Ich würde auch in Richtung deiner vorgeschlagenen zwei beziehungsweise drei Fondslösung weiterforschen und sehen was zu meinem individuellen Bedürfnissen passt und womit ich mich am wohlsten fühle. Nur mit dem ARERO geht das so nicht.

LG

Alex

Hmm, Alex. Du hast Dich nicht nur beim zweiten Mal verschrieben. Auch schon beim ersten Mal. Ich würde daher auch die Kapitelüberschrift an Deiner Stelle korrigieren…

LG

Dummerchen

Finally 😉

Danke nochmal!

LG

Alex

Hallo Alex,

toller Beitrag zu diesem ETF. Muss an dieser Stelle sagen, dass ich ihn selbst im Depot habe.

Er ist Bestandteil von meinem ETF-Sparplan. Muss aber ehrlich sagen, dass ich mittlerweile auch nicht 100% zufrieden bin. ‘

Wie du auch erwähnst, scheint es anfangs als eine sehr tolle Möglichkeit. Mit der Zeit bin ich aber immer tiefer in die Märkte “eingetaucht” und mittlerweile würde ich ihn nicht mehr auswählen.

Bereuen tu ich den Kauf allerdings nicht, diese Position wird auch noch weiter gekauft. Wird aber mit hoher Wahrscheinlichkeit. Sofern sich die Gelegenheit bietet durch einen anderen Kandidaten ausgetauscht.

Danke für den Beitrag 🙂

Gruß

Christian

Hallo Christian,

freut mich sehr, dass dir der Artikel gefallen hat.

Wie gesagt ich persönlich finde ja den ARERO nicht unbedingt schlecht aber er ist halt etwas unflexibel. Allerdings spricht ja nichts dagegen eine solide Basis von der Stange im Laufe der Zeit mit anderen Fonds “aufzubohren”, wenn einem die Aufteilung nicht mehr taugt.

Viele Grüße,

Alex

Hallo Alex,

hast Du nähere Informationen, warum der Fonds steuerhäßlich ist? Mein Stand ist dass dieses Problem nur bei voll replizierenden ETFs auftritt die im Ausland domizieren.

Grüße,

Jens

Hallo Jens,

willkommen bei Homemade Finance 🙂

Der ARERO ist ein ausländischer swappender Thesaurierer, daher müssen die thesaurierten Ausschüttungen jährlich selber versteuert werden. Darum muss man sich selbst kümmern und das bei der Steuer jedes Jahr angeben.

Das weiß dein Broker aber nicht und wenn du jetzt irgendwann wieder verkaufst wird die Abgeltungssteuer einbehalten.

Somit hättest du praktisch zweimal Steuern auf Ausschüttungen gezahlt.

Die dann nochmals einbehaltene Steuer kannst du dir aber dann natürlich wieder holen, dafür brauchst du allerdings den vollständigen Papierkram aus all den Jahren während der Haltezeit. Ich würde auf jeden Fall einen Steuerberater mal fragen was du alles an Unterlagen aufheben solltest.

Viele Grüße,

Alex

Hallo Alex,

vielen Dank:-)

Hast Du Informationen darüber, welchen Papierkram man da aufbewahren muss?

Prinzipiell ist mir die Problematik klar, ich dachte allerdings, dass gerade bei “swappenden” Fonds diese Problematik nicht besteht:

“Die pauschale Meidung ausländischer thesaurierender ETFs missachtet zudem, dass viele der ausländischen thesaurierenden ETFs, wenn sie den jeweiligen Index über eine synthetische Replikation (Swaps) nachbilden, gar keine ausschüttungsgleichen Erträge erzielen.” Quelle: https://www.justetf.com/de/news/etf/steuereinfach-in-etfs-investieren.html

viele Grüße,

Jens

Hallo Jens,

ich selbst vermeide Thesaurierer eben wegen dem Papierkram. Ich mag’s wenn die ganze Steuerkiste sich automatisch von alleine erledigt, von dem her kann ich dir nur sagen was ich aufheben würde(!): Alles was auch nur im Entferntesten damit zu tun hat. Also alle Orderbestätigungen, Depotauszüge, Steuerbescheinigungen, Steuererklärungen, Kontoauszüge welche die die Zahlung der Steuer während der Haltezeit bestätigen und noch mehr. Und am besten in doppelter Ausführung an verschiedenen Orten, falls mal was verloren geht.

Diese Aufzählung ist ohne Garantie auf Vollständigkeit!

Da das Thema etwas heikel ist, würde ich mit einem Steuerberater Rücksprache halten wie du das am Besten genau angehst. Das Thema ist zu wichtig und stell dir vor du müsstest zweimal Versteuern. Daher wäre meine Devise better safe than sorry.

Es gibt solche Swapper aber das muss nicht auf jeden zutreffen (viele, nicht alle). Der ARERO ist leider keiner von diesen.

Viele Grüße

Alex

Hallo Jens,

es ist so, wie Du sagst. Ist es ein swappender ausländischer Thesaurierer, so wird die Sache üblicherweise nicht mehr problematisch sein. Idealerweise schaust Du einfach in den bundesanzeiger.de , suchst nach dem Fonds (Suche nach der WKN) und überprüfst in der “Bekanntmachung der Besteuerungsgrundlagen” den Eintrag bei den “ausschüttungsgleichen Erträgen”. Steht dort eine schwarze Null, so hast Du keine Aufwände. (Mach das zur Übung doch einfach mal.)

Es tritt im positiven Fall genau das ein, was Jens sich wünscht: Die ganze Steuerkiste erledigt sich automatisch. Es gibt bei thesaurierenden Swappern lediglich Kaufkurse und Verkaufskurse – das Thema Ausschüttungen und Wiederanlage kannst Du komplett ignorieren. Der Gewinn ist daher einfach Verkaufskurs minus Kaufkurs und genau darauf zahlst Du zum Verkaufszeitpunkt Deine Steuer. Es ist daher sinnnvoll, wenn Du Deine Belege über die Käufe und Verkäufe aufbewahrst. Mehr ist meiner bescheidenen Meinung nach nicht nötig. Mein Depotanbieter stellt mir diese Übersichten elektronisch zur Verfügung und ich drucke mir den Spaß regelmäßig auch mal aus. (Ich hebe meine alten Steuerbescheinigungen auch immer noch auf.)

Mir ist ehrlich gesagt schleierhaft, was Alex mit “Der ARERO ist leider keiner von diesen.” meint und warum er bei einem thesaurierenden Swapper zur Vorsicht mahnt.

Beachten musst Du natürlich, dass jeder Fonds irgendwann mal umgestellt werden kann und aus einem Thesaurierer auch ein Ausschütter werden kann oder dass aus einem Swapper ein Replizierer wird. Aber das ist kein spezifisches Problem für den ARERO.

Liebe Grüße

Dummerchen

Auch ein ausländischer thesaurierender Swapper kann steuerhässlich sein.

Von der Homepage des ARERO habe ich die Informationen, dass es sich um ein steuerhässliches Teil handelt.

Siehe einmal die FAQs: https://www.arero.de/faq/#c351

Und zum anderen ein Beispiel wie die Besteuerung ablaufen soll, ebenfalls von arero.de selbst: https://www.arero.de/fileadmin/user_upload/06_faq/arero_steuer_information_mit_beispiel_2015.pdf

Natürlich habe ich auch beim Recherchieren für den Artikel selbst mal in den Bundesanzeiger gesehen, allerdings zugegebenermaßen für ältere Jahre. In den jüngsten Jahren(ab 2013) gab es scheinbar keine ausschüttungsgleichen Erträge mehr.

Auf der ARERO Homepage habe ich selbst keine weiterführende Information zu einer möglichen Umstellung finden können. Das heißt momentan gibt es Widersprüche.

Daher habe ich mich direkt an ARERO mit der Bitte um Aufklärung gewendet. Sobald ich was höre gebe ich euch direkt hier Bescheid 🙂

“Der Gewinn ist daher einfach Verkaufskurs minus Kaufkurs und genau darauf zahlst Du zum Verkaufszeitpunkt Deine Steuer”.

Das klappt so einfach bei jedem inländischen Thesaurierer und bei vielen ausländischen auch aber eben nicht unbedingt bei jedem.

“Mir ist ehrlich gesagt schleierhaft, was Alex mit “Der ARERO ist leider keiner von diesen.” meint und warum er bei einem thesaurierenden Swapper zur Vorsicht mahnt.”

Ich bezog mich darauf, dass es auch bei einem ausländischen thesaurierenden Swapper sein kann, dass ausschüttungsgleiche Erträge entstehen. Die Formulierung auf justETF sagt “viele” und eben nicht alle.

@Alex: Ja, stimmt. Da hast Du recht. Unter bestimmten Umständen kann auch ein swappender Thesaurierer steuerhässlich sein. Da der ARERO dies in den letzten Jahren nicht war, war ich überrascht, dass Du von thesaurierten Ausschüttungen sprachst. Lassen wir uns mal von der Antwort seitens der DWS überraschen. Mein Tipp: Man versucht steuereinfach zu bleiben, kann dies aber nicht für die Zukunft garantieren 😉

LG

Dummerchen

@Alex @Dummerchen,

vielen Dank für die Antworten! Ich finde es sehr gut, dass hier auch in Details gegangen wird und man nicht mit Standard-Aussagen abgefertigt wird!

@Dummerchen: Hast Du eigentlich auch einen Blog oder ähnliches? Habe schon viele sehr interessante Kommentare von Dir gelesen.

viele Grüße,

Jens

@Jens

Danke, freut mich sehr wenn es dir weiterhilft 🙂

@Dummerchen

Du siehst, die Rufe mehren sich 😉

Hallo Jens,

nein ich habe keinen Blog. Ein paar Kommentare und einige wenige Gastartikel müssen zunächst mal reichen :-). Im Grunde gibt es ja schon genug gute Blogs. Soviel neues könnte ich da wohl kaum noch beitragen.

Liebe Grüße

Dummerchen

Hallo Alex,

ich habe gerade den Artikel durch Zufall gefunden.

Wir haben für unseren Sohn den ARERO als Sparplan eingerichtet. Für uns war es damals tatsächlich die Lösung für Faule : )

Das Ding soll schliesslich Jahre oder sogar Jahrzehnte laufen und da sollte es super super einfach sein. Wir sind also zufrieden damit. Manuell nachbauen mit ETF ist sicher preisgünstiger aber das war uns zu aufwendig auf lange Sicht.

LG Markus

Hallo Alex

Wie kommen Sie auf ein TER von 0.335%?

Wenn ich die Aufteilung vom 5.2.2016 (Factsheet ARERO) nehme komme ich auf ein TER von rund 0.51%. Somit wäre der ARERO sogar günstiger als ein “selbst gebastelter” Weltfond.

LG kellotba

@ Alex

Gibt es schon Neuigkeiten von ARERO bezüglich der “Steuerhässlichkeit” .

Danke und MFG

Tobi

Was manche Anleger am ARERO Weltfonds so begeistert, ist nicht nachvollziehbar.

Dieser Fonds hält nicht was in der Werbung für ihn versprochen wird

Der ARERO kauft weder Aktien, noch Rohstoffe. Das Fondsvermögen setzt sich wie folgt zusammen:

90,4% niedrigstverzinsliche Anleihen (vorwiegend Zerobonds)

8,8% Derivate (Swaps)

0,8% Guthaben

Von einer breiten Risikostreuung kann also nicht die Rede sein. Eher schon von einer Kumulierung der Inflations- mit Kontrahentenrisiken aus der Finanzbranche.

Zweifel kann man auch an den niedrigen Kosten haben. Als TER werden 0,5% p.a. und als Transaktionskosten lächerliche 149,60 EUR (!)

Die bestenfalls durchschnittliche Performance des ARERO lässt sich entweder durch seine mangelhafte Konzeption erklären oder dadurch, dass ein Großteil der Kosten in den Kaufpreisen und den Derivaten versteckt ist. Vermutlich trifft beides zu. Jedenfalls gibt es aktiv verwaltete Mischfonds mit deutscher Domizilierung, in denen auch drin ist, was draufsteht, die einen besseren Schutz bei Inflation und Finanzmarktkrisen bieten, die keinen Ausgabeaufschlag haben und zudem, trotz höherer Verwaltungskosten, eine erheblich bessere Performance vorweisen können als der ARERO.

In diesem Sinne,

Tritur

Hallo Tritur,

ich kann dir glaube ich nicht ganz folgen aber ich glaube was die Leute am Arero mögen ist, dass es nach einer komfortablen Ein-Fonds-Lösung klingt. Nicht jeder mag sich in der Tiefe mit seinen Anlagen auseinandersetzen so wie du, was natürlich sehr schade ist!

Viele Grüße

Alex

Vielen Dank für den Beitrag. Allerdings ein wichtiges Update: die von Dir kritisierten beiden Nachteile (Swap und Steuern) sind seit 2018 nicht mehr relevant, weil ARERO nun physisch nachbildet (Sampling) und er steuerlich ein Aktienfonds ist. S. http://www.arero.de/team/news-detail/arero-ist-jetzt-noch-besser/.

Hallo Joe,

danke für deinen Hinweis, ich werde einen Hinweis hinzufügen und den Beitrag überarbeiten.

Danke dir! 🙂

Viele Grüße

Alex

Die beiden Kritikpunkte fallen seit Januar 2018 weg. Der Fonds ist nun überwiegend replizierend und durch die Steuerreform fällt das Argument, dass er hinsichtlich der Besteuerung nachteilig ist, auch weg. Für mich waren beides Gründe, den Fonds nicht zu kaufen. Jetzt fallen diese Nachteile jedoch weg. Da sich der Fonds im Gegensatz zu vielen ETFs kostenlos kaufen oder besparen lässt, sehe ich ihn gegenüber der DIY-Variante inzwischen fast im Vorteil.

Hallo Michael,

danke für den Hinweis, ich werde vorläufig einen Hinweis zum Beitrag hinzufügen und ihn so bald es geht überarbeiten.

Viele Grüße

Alex

Hallo Alex,

danke für den guten Beitrag!

Ich sehe allerdings nirgends ein Datum, weder beim Beitrag noch bei den Kommentaren. Das finde ich bei dem Thema jedoch wichtig. Weißt du noch, von wann dein Beitrag war?

Beste Grüße

Anne

Hallo Anne,

der Beitrag ist aus 2016 und damit nicht mehr ganz aktuell, da sich der Fonds seit Januar 2018 (zum Positiven) verändert hat.

Ich werde ihn demnächst überarbeiten.

Außerdem arbeite ich gerade daran, dass bei allen Beiträgen und Kommentaren ein Datum mit dabei ist, damit es leichter fällt sie einzuordnen

Viele Grüße

Alex

Hallo Alex,

zunächst einmal vielen Dank für Deine wirklich hilfreiche Seite!

Meinst Du mit der positiven Veränderung den Wegfall der “Steuerhässlichkeit”?

Viele Grüße

Helmut

Hallo Helmut,

genau das meine ich, der Beitrag ist mittlerweile auch aktualisiert. 🙂

Beste Grüße

Alex

Als Alternative zum Arero würde ich Weltinvest empfehlen, auch nur Kosten in Höhe von 50 Basispunkte. Ohne Rohstoffe, automatisches Rebalancing. Anleihenanteil kann man dazukaufen ggf aussuchen.

Hallo, bespräche den Arero inzwischen seit mindestens 6 Jahren. Gesamtvolumen 30000 Euro, mein Depot ist 6stellig. Der Fonds ist bei mir der Anker, die Performance ist nicht überragend, dafür geht es aber in der Krise auch nicht gleich in den Keller. Bei ING zahlt man keinen Ausgabeaufschlag, die Gesamtkosten halten sich in Grenzen. Die Steuer ist überschaubar, man muss halt die Quittungen aufheben. Solide Lösung für Leute, die es gern einfach haben.

Was ein Dummfug, die Kritik:

1) Über Rohstoff-Futures zu investieren, ist die einzig sinnvolle Variante, da Rohstoffe per se, wie du richtig begriffen hast, eine Realrendite von 0 % p.a. haben – von Spekulation auf Änderungen bei Angebot und Nachfrage mal abgesehen. Exakt deshalb aber sind die Zinsgewinne bei der Future-Anlage sowie die Backwardationgewinne der grund, warum Rohstoff-Futures trotz hier und da Contango die einzig sinnvolle Art des investieren sind.

2) Das mit den Immobilien ist eine glatte Lüge, da alle börsennotierten Aktien natürlich trotzdem in den Indizes enthalten sind. Und zwar entsprechend ihrer Marktkapitalisierung, also genau so, wies es sein soll. Branchenindizes haben immer eine Korrelation kleiner 1,0 mit dem Marktbeta, daraus abzuleiten, dass eine Übergewichtung beser wäre., zeugt von mangelndem Verständnis. Bliebe also der direkte Kauf von Gebäuden durch den ARERO-Fonds, also die tatsächliche Investition in “Immobilienindizes”. Dann erklär mal, wie das bei einem offnen (täglich zum NAV rückgebbaren) Fonds funktionieren soll?! Hatten wir nämlich schonmal, sowas, nannte sich Offene Immobilienfonds, und ist genau aufgrund dieses Problems gescheitert. Ja, wäre geil, wenn es die Off. Immofonds noch gäbe bzw. sie noch eine Marktbedeutung hätten, das ist aber nicht möglich. Und irgendwelche illiquiden Graumarkt-Angebote erst recht nicht.

3) Am allergeilsten ist natürlich die Behauptung, man würde “finanzielle Freiheit” erlangen, indem man selbst am Portfolio herumpfuscht. Das ist echt ein Vulgärbegriff von Freiheit.

Fazit: Blogger hat zu wenig Hintergrundwissen (Rohstoffe) und ist zu jung (Immofonds) und hat ein zu großes Ego (Selbstbau) für seriöse Urteile.

Ich kann mich der Kritik bzgl. der Aufnahme von Rohstoffen über Futures und dem fehlenden Immobilienamteil nicht anschließen.

Ad 1) In der zugrunde liegenden Analyse / Veröffentlichung zum Aufbau eines Weltportfolios wird auf den positiven Effekt von Rohstoffen auf die Portfolioperformance eingegangen. Es geht nicht darum, stupide weiter zu differenzieren, sondern die Performance zu steigern. Insbesondere in inflationären Perioden, die zu einer Anhebung der Leitzinsen führen sind Rohstoffe die einzige Anlageklasse, die steigen. Die meisten Leser dieses Blogs dürften die 70ies nicht erlebt haben – nur Immobilien und Rohstoffe (Insb. Gold und Öl) sind um mehrere Hundert Prozent gestiegen). Aktien und Anleihen waren die Turboverlierer. Rohstoffe haben also insb. Versicherungscharakter für solche Perioden. Wer meint, solche Phasen gibt es nicht mehr, braucht keine Rohstoffe. Ich glaube das jedoch persönlich nicht, zumal viele Hegdefondsmanager seit ein paar Jahren wieder in Rohstoffe und Minenwerte investieren, insb. Öl, Gold, Uran und Lithium.

Da 2) Es ist vollkommen richtig für deutsche Anleger, die die primäre Arero Zielgruppe sind, nicht weiter in Immobilien über REITs zu investieren. Das liegt daran, dass Immobilien in Deutschland im internationalen Vergleich sehr teuer sind und die meisten deutschen Anleger Häuslebauer sind. Sprich erst wird eine Immobilien angeschafft und Jahrzehnte lang abbezahlt – erst dann kommen Aktien, Das ändert sich jedoch gerade, weil verstärkt wieder jüngere Anleger Aktien kaufen (bis zum nächsten Crash). Diese Zielgruppe ist jedoch risikofreudiger und geht mit höheren Aktienanteilen ins Rennen. Da ist der Arero nicht zu empfehlen, da er auch 25 Prozent in Anleihen hat.

Der Arero ist eine super Sache für Anleger, die nicht 7/24 mit Geldanlage beschäftigen wollen, Geld und Immobilien haben, aber eine ordentliche Rendite erwirtschaften wollen. Allem anderen „Gierigeren“ mit mehr Zeit empfehle ich eine Mitgliedschaft beim Motley Fool, Capitalist Exploit oder Seeking Alpha. Selbst zu meinen, man managt sein Vermögen besser und ist ein besserer Stockpicker als Tausende hoch bezahlter Fondsmanager ist m.E. Blödsinn